医改驱动医疗服务领域遍地开花 结构性机会频现

受处方药市场招标降价、医保控费、二次议价等政策严厉程度超出市场预期,新医改真正进入深化阶段。2016年,随着宏观经济有望逐步回暖,大医改深化背景下医药板块结构性机会日益凸显,业绩稳定较快增长且不乏技术和商业模式创新的公司有望受到资金追捧。

医改驱动医疗服务领域遍地开花

4月26日,国务院下发了《深化医药卫生体制改革2016年重点工作任务》,部署10个方面共50项医改工作任务。重点工作包括扩大公立医院改革,加快推进分级诊疗,加快推进基本医保全国联网和异地就医结算,全面推进药品集中采购,压缩中间环节从而降低药价,支持和鼓励建立医疗、医保、医药统一的管理体制,总结完善福建三明改革做法和经验,在安徽、福建等综合医改试点省份推广。

国家卫计委也于5月11日公布了《国务院深化医药卫生体制改革领导小组关于增加上海等7省(区、市)开展综合医改试点的函》,新增上海市、浙江省、湖南省、重庆市、四川省、陕西省、宁夏回族自治区开展综合医改试点,进一步拓展深化成效。就目前来看,医改试点省份已扩大到11个省200个城市,进展迅速超出市场预期,由此可看出,“两票制”(指药品从药厂卖到一级经销商开一次发票,经销商卖到医院再开一次发票)和三明模式已得到国家层面肯定,未来面向全国推广已是大概率事件。

其实,自2009年医改以来,随着医药改革的持续深化,医药行业已经度过了快速成长期,医药工业迅猛增长势头出现明显下滑趋势,而这也在相关医药上市公司整体业绩表现上得到明显体现。统计数据显示,在2015年之前,医药生物行业景气度相当高,一直保持两位数增加,尤其在2009年、2010年,净利润同比增速更是达到36.57%和20.24%,但在2015年净利润同比增速也回落至7.70%。

“在医改的后红利时代,无论是招标降价还是医保控费都对行业带来一定扰动,在无大规模的红利刺激下,预计行业未来会持续承压。”对于医药行业未来前景,相关研究人士在接受记者采访时表示。不过,同时他也表示,“在老龄化、药品升级的大背景下,行业需求的稳定增长依旧是大概率事件,毕竟从新医改方向看,现在更看重的是如何提高医保服务质量。”

对于新医改政策驱动下的结构性机会,上海证券医药行业首席分析师赵冰建议投资者从三方面去把握其中的机会,“首先是医疗服务领域,可关注涉及专科医院的通策医疗(600763,股吧)、爱尔眼科(300015,股吧);公立医院改制、并购医院题材的新华医疗(600587,股吧)、精明药业、兴邦制药等;其次是商业流通领域,医改加速推进,三明模式获国家层面肯定推广,两票制推行将使医药流通业行集中度进一步提升,大型医药流通企业如上海医药(601607,股吧)、南京医药(600713,股吧)等均值得关注;第三是可能存在预期差的领域,如存在“通胀”预期主题的品种、OTC渠道布局良好的企业,以及政策支持的特殊用药领域。具体的标的有已在海外储备眼科、第三方诊断、独立影像中心、辅助生殖等业务的江河集团,业绩步入高速发展期的爱尔眼科等。

国泰君安也认为,医药服务业正迎来黄金发展期,这首先表现在宏观层面:产业结构朝着资产轻量化方向调整;消费需求全面升级。其次是中观层面:药品收入的总量压力(医保控费)结构压力并存,尤其在对医院的补偿机制不到位的情况下,服务性收入的提高亦成为内生性动力。再者是微观层面:竞争压力下制药企业和医疗机构都需要更高效的生产性服务催生需求;政策导向下,产业资本加大投入以及制药企业向增长更快的服务业的转型加大供给。建议关注已经具备延展性经营平台的爱尔眼科、通策医疗、迪安诊断(300244,股吧)、泰格医药(300347,股吧)、江苏三友(002044,股吧),已经是区域龙头或布局领先的潜力公司嘉事堂(002462,股吧)、北陆药业(300016,股吧)、一心堂(002727,股吧)、千足珍珠(002173,股吧)、湖南发展(000722,股吧)等。

商业流通领域脱颖而出“三明模式”的核心是“三医联动”。3月底,国家医改专题工作会议中明确肯定“三明医改经验”,并要求在医改试点省份推广“三明模式”。而受益于政府推广福建“三明模式”,实行医药企业从生产到流通和从流通到医疗机构各开一次发票的“两票制”,消除以往过多不必要的中间流通环节,降低药品虚高价格,这有利于医药商业龙头企业经营行为。而5月3日CFDA发布的关于整治药品流通领域违法经营行为的公告,进一步提升了医药商业板块的利好面。与此同时,在5月12日,国内六大药企如广药白云山(600332,股吧)、上海医药等也拟出资5亿元建立全球采购平台,期望通过合作互通、降低自有品种的准入门槛,提升六方产品引进能力和议价能力,降低企业采购、运营成本。

据悉,2016年医改重点工作中无论是医改试点城市扩大到200个(未来都将取消药品加成)、允许患者可自主选择在医院或零售药店购药、各地设立院外药房的试点(如山东、湖北、上海),处方外流已是大势所趋,而处方外流这项改革明显利好区域医药流通龙头。兴业证券(601377,股吧)指出,2016年以来关于处方外流、两票制的政策和事件频发,从2016年医改重点工作中也可以看出处方外流和两票制已是大势所趋,长期来看,不仅有利于流通区域龙头,且连锁药店龙头企业也将从中受益,如ST生化、博雅生物(300294,股吧)、南京医药、双鹭药业(002038,股吧)、江河集团等。

把握景气度向上结构性机会

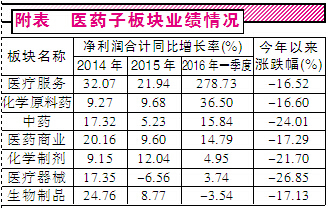

2009年医改以来,医药生物行业净利润同比增速虽然实现两位数增长,但已处在明显下滑趋势,2009年、2010年、2013年、2014年度分别为36.57%、20.24%、18%、16.62%,而到了2015年,净利润同比增幅更是下降到7.70%。然而,冬去春来,随着新医改政策的进一步深化,今年一季度,医药行业净利润同比增速重现两位数增长,达17.58%。仔细分析来看,医药行业细分子板块内部分化明显,其中,医药服务、化学原料药和中药(低价药,提价的公司)板块业绩相对较好,一季度业绩明显回升,而医疗器械和生物制品则相对增长放缓,特别是生物制品一季度还出现负增长。

在各细分行业增长原因上,今年一季度医药板块业绩增长主要受外延并购等因素驱动,大部分公司的内生性增长较为平稳,原料药、医疗服务、医药商业、生物制药板块表现较好。在大医改背景下资产证券化率的提升+新模式新业务的拓展都将长期利好医疗服务与医药商业。

“随着降价和控费因素影响,医改的后红利时代增速逐步放缓已不可避免。但在人口老龄化加剧下,医药行业需求依然稳定,所以,医药板块结构性机会凸显。而且业绩稳定较快增长且不乏技术和商业模式创新的医药板块有望再度受到投资者追捧。”相关研究人士在接受记者采访时明确表示。今年下半年,针对医药行业自身特点,投资者可从景气度相对较高的子板块中进行选择,如血制品领域和CRO一致性评价的机会。

“目前,血制品量价齐升步入了黄金发展期。”对于血制品行业,另一位接受记者采访的券商研究员表示,血制品因不受医保控费,需求大,政策壁垒高,且国外血制品行业也处于高景气度影响,未来几年机会明显。而在具体血制品领域相关品种机会上,这位研究员指出,投资者在中短期可重点关注提价弹性最大的纤维蛋白原,而长期则关注静丙(人免疫球蛋白,专供静脉输注)。从看好两者的理由来看,纤维蛋白原在近几年临床需求远远超出人们的预期,供不应求的情况在短期内难以缓解,与此同时,纤原并非敏感品种,不像凝血Ⅷ因子和PPC直接与弱势群体血友病人相关,政府对于供需条件下的提价不会有任何管制,其出现涨价的政策风险最小,因此涨价也有利于提升相关公司业绩;静丙不仅具有销售空间巨大,且随着临床医生对静丙使用认知的逐步深入以及提价后利益机制的进一步理顺,静丙未来或将具备持续小幅提价可能。在血制品公司中,投资者可关注“业绩弹性高、外延预期强烈的博雅生物,脱帽重生、价值将释放的ST生化,浆站获批能力强、业绩稳健增长的华兰生物(002007,股吧)”。

对于医疗保健行业而言,今年最大的有利消息是,4月1日CFDA发布了关于落实《国务院办公厅关于开展仿制药质量和疗效一致性评价的意见》的有关事项(征求意见稿)。从给出的预期来看,通过一致性评价的药品将更具国际竞争力,国内集中度也会进一步提升,另外根据“国务院办公厅关于开展仿制药质量和疗效一致性评价的意见”,通过一致性评价的品种将在医保上获得支持,相应的药企如果在开展药品上市许可持有人制度试点的10省市(北京、天津、河北、上海、江苏、浙江、福建、山东、广东、四川)中,可申报作为该品种药品的上市许可持有人,委托其他药品生产企业生产;另外,同一个品种通过一致性评价的药企达到3家以上的,在药品集中采购时不再选用未通过药企。

“从行业影响来看,最终触动最大的会是中国的医药企业,主要是仿制药企业。”相关研究人士认为,从基本面出现变化的时间节奏来看,医疗保健行业的投资将延着临床前CRO、临床CRO、创新药企业、出口型企业、仿制药龙头企业、原料药和辅料脉络进行。综合这些细分行业的优劣性,投资者可关注:受益于BE实验大幅增加和涨价的CRO公司的泰格医药、亚太药业(002370,股吧)等;国内辅料企业山河药辅(300452,股吧);具有海外规范市场销售或创新药为主的恒瑞医药(600276,股吧)、华海药业(600521,股吧)、长春高新(000661,股吧)、通化东宝(600867,股吧)等。